中国高端智能电动汽车公司蔚来今天公布了截止截至2021年9月30日的未经审计的第三季度财务业绩。财报显示,第三季度蔚来营收为98.053亿元,较2020年第三季度增长102.4%;ES8、ES6和EC6的季度交付量为24439辆,较2020年第三季度增长100.2%。

2021年第三季度运营亮点

2021年第三季度汽车交付量为24439辆,包括5418辆ES8、11,271辆ES6s和7,750辆EC6s,较2020年第三季度增长100.2%,较2021年第二季度增长11.6%。

2021年第三季度财务亮点

2021年第三季度汽车销售额为86.368亿元人民币(约合13.404亿美元),较2020年第三季度增长102.4%,较2021年第二季度增长9.2%。

汽车毛利率为18.0%,而2020年第三季度和2021年第二季度分别为14.5%和20.3%。

2021年第三季度总收入为98.053亿元人民币(15.218亿美元),较2020年第三季度增长116.6%,较2021年第二季度增长16.1%。

2021年第三季度毛利润为19.932亿元人民币(合3.093亿美元),比2020年第三季度增长240.3%,比2021年第二季度增长26.6%。

毛利率为20.3%,而2020年第三季度和2021年第二季度的毛利率分别为12.9%和18.6%。

2021年第三季度运营亏损9.919亿元人民币(1.539亿美元),较2020年第三季度增长4.9%,较2021年第二季度增长29.9%。扣除基于股份的薪酬费用,2021年第三季度调整后的运营亏损(非gaap)为7.263亿元人民币(1.127亿美元),较2020年第三季度下降19.0%,较2021年第二季度增长41.9%。

2021年第三季度净亏损8.353亿元人民币(合1.296亿美元),较2020年第三季度减少20.2%,较2021年第二季度增加42.3%。扣除股票薪酬费用,调整后的2021年第三季度净亏损(非gaap)为5.697亿元人民币(8840万美元),较2020年第三季度下降42.9%,较2021年第二季度增加69.7%。

蔚来汽车的普通股股东在2021年第三季度的净亏损为28.589亿元人民币(合4.437亿美元),较2020年第三季度增长140.7%,较2021年第二季度增长333.6%。2021年第三季度,蔚来汽车从少数战略投资者手中回购蔚来汽车中国1.418%的股权,总对价25亿元,可赎回非控股权益累计增值20.235亿元(合3.14亿美元)。扣除以股份为基础的薪酬支出和可赎回非控股权益对赎回价值的增加,蔚来汽车的普通股股东调整净亏损(非gaap)为5.697亿元人民币(8840万美元)。

2021年第三季度每股美国存托凭证(ADS)的基本净亏损和摊薄净亏损均为1.82元人民币(合0.28美元)。扣除基于股份的薪酬支出和可赎回非控股权益对赎回价值的增加,每ADS(非gaap)调整后的基本净亏损和摊薄净亏损均为0.36元(0.06美元)。

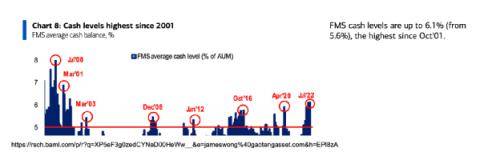

截至2021年9月30日,现金及现金等价物、限制性现金和短期投资为470亿元人民币(合73亿美元)。

近期发展

2021年10月交付

蔚来汽车在2021年10月交付了3667辆汽车,同比下降27.5%,原因是生产线的重组和升级、新产品导入的准备以及供应链的某些波动。截至2021年10月31日,ES8、ES6和EC6的累计交付量达到145,703辆。

完成蔚来汽车中国控股股权增持

2021年9月,蔚来汽车通过收购部分投资者股权和认购新增注册资本,完成了蔚来汽车中国控股股权的增持。公司目前持有蔚来汽车中国92.114%的控股股权。

截至本新闻稿发布之日,蔚来已根据之前于2021年9月7日宣布的正在进行的市场发售计划出售了33175896个美国存托凭证,总收益约为12.006亿美元。包括支付给分销代理商的大约1 560万美元的佣金和某些提供费用。

首席执行官和首席财务官评论

蔚来汽车创始人、董事长兼首席执行官李斌表示:“我们在2021年第三季度实现了24439辆汽车交付的历史新高,同比增长100.2%。尽管供应链持续波动,但我们的团队和合作伙伴正在密切合作,以确保 2021 年第四季度的供应和生产。同时,我们全力加快产品和技术开发,并推出基于2022年蔚来技术平台2.0面向用户,引领智能电动汽车转型和普及。

蔚来首席财务官奉玮补充说:“我们在第三季度的交付中达到了新的高度,同时保持了健康的财务表现,包括监管信贷的销售,汽车利润率为18.0%,毛利率为20.3%。随着我们扩大用户基础并进入全球新市场,我们决心进一步扩大我们的销售和服务网络,加快交换和充电基础设施的部署,以更好地覆盖和服务全球更多的用户。”

2021年第三季度财务业绩

收入

2021年第三季度总收入为98.053亿元人民币(15.218亿美元),比2020年第三季度增长116.6%,比2021年第二季度增长16.1%。

2021年第三季度汽车销量为86.368亿元人民币(约合13.404亿美元),较2020年第三季度增长102.4%,较2021年第二季度增长9.2%。与2020年第三季度和2021年第二季度相比,汽车销量增加的主要原因是2021年第三季度汽车出货量的增加。

2021年第三季度其他销售额为11.65亿元人民币(合1.814亿美元),较2020年第三季度增长350.8%,较2021年第二季度增长117.9%。其他销售的增长在2020年第三季度和2021年第二季度的销售主要是由于汽车监管信用和电池升级服务,以及其他收入,增加符合增量汽车销售在2021年第三季度。

销售成本和毛利

2021年第三季度销售成本为78.121亿元人民币(12.124亿美元),较2020年第三季度增长98.3%,较2021年第二季度增长13.6%。销售成本在2020年第三季度和2021年第二季度的增长与收入增长一致,这主要是受2021年第三季度汽车交付量增加的推动。

2021年第三季度毛利为19.932亿元人民币(合3.093亿美元),比2020年第三季度增长240.3%,比2021年第二季度增长26.6%。

2021年第三季度的毛利率为20.3%,而2020年第三季度和2021年第二季度的毛利率分别为12.9%和18.6%。与2020年第三季度相比,毛利率的增长主要是受2021年第三季度汽车毛利率和汽车监管信贷销售增长的推动。与2021年第二季度相比,毛利率的增长主要是由于汽车监管积分的销售。

2021年第三季度的汽车利润率为18.0%,而2020年第三季度和2021年第二季度分别为14.5%和20.3%。与2020年第三季度相比,汽车利润率的上升主要是由于平均销售价格的提高,以及材料成本的降低。与2021年第二季度相比,汽车利润率下降的主要原因是购车补贴利率融资增加,导致汽车收入减少,工具折旧成本增加。

营业费用

2021年第三季度研发费用为11.931亿元人民币(合1.852亿美元),较2020年第三季度增长101.9%,较2021年第二季度增长35.0%。不包括基于股份的薪酬费用(非gaap),研发费用为10.95亿元人民币(1.699亿美元),较2020年第三季度增长89.5%,较2021年第二季度增长36.7%。研究开发费用较2020年第三季度和2021年第二季度增加,主要是因为研究开发职能人员费用增加,以及新产品和技术的设计开发费用增加。

2021年第三季度销售、一般和行政费用为18.249亿元人民币(合2.832亿美元),较2020年第三季度增长94.1%,较2021年第二季度增长21.8%。不包括基于股份的薪酬费用(非gaap),销售、一般和管理费用为16.675亿元人民币(2.588亿美元),较2020年第三季度增长84.2%,较2021年第二季度增长24.7%。销售、一般和管理费用在2020年第三季度和2021年第二季度的增加主要是由于销售和服务职能人员成本的增加,以及与销售和服务网络扩张相关的成本。

运营亏损

2021年第三季度运营亏损9.919亿元人民币(1.539亿美元),较2020年第三季度增长4.9%,较2021年第二季度增长29.9%。扣除基于股份的薪酬费用,2021年第三季度调整后的运营亏损(非gaap)为7.263亿元人民币(1.127亿美元),较2020年第三季度下降19.0%,较2021年第二季度增长41.9%。

股份补偿费用

2021年第三季度基于股份的薪酬支出为2.656亿元人民币(4120万美元),较2020年第三季度增长439.8%,较2021年第二季度增长5.6%。2020年第三季度基于股票的薪酬支出增加,主要是因为授予了额外的期权和限制性股票。与2021年第二季度相比,基于股份的薪酬支出保持相对稳定。

每股净亏损及收益

2021年第三季度净亏损8.353亿元人民币(合1.296亿美元),较2020年第三季度减少20.2%,较2021年第二季度增加42.3%。扣除股票薪酬费用,调整后的2021年第三季度净亏损(非gaap)为5.697亿元人民币(8840万美元),较2020年第三季度下降42.9%,较2021年第二季度增加69.7%。

2021年第三季度蔚来汽车普通股股东净亏损28.589亿元(4.437亿美元),较2020年第三季度增长140.7%,较2021年第二季度增长333.6%。2021年第三季度,蔚来汽车从少数战略投资者手中回购蔚来汽车中国1.418%的股权,总对价25亿元,可赎回非控股权益累计增值20.235亿元(合3.14亿美元)。扣除基于股份的薪酬支出和可赎回非控股权益对赎回价值的增加,蔚来汽车2021年第三季度可归属于普通股股东的调整净亏损(非gaap)为5.697亿元人民币(8840万美元)。

2021年第三季度每ADS基本净亏损和摊薄净亏损均为1.82元人民币(合0.28美元)。扣除基于股份的薪酬支出和可赎回非控股权益对赎回价值的增加,每ADS(非gaap)调整后的基本净亏损和摊薄净亏损均为0.36元(0.06美元)。

资产负债表

截至2021年9月30日,现金及现金等价物、限制性现金和短期投资余额为470亿元人民币(合73亿美元)。

商业前景

对于2021年第四季度,该公司预计:汽车交付量将在23500辆至25500辆之间,较2020年同期增长约35.4%至46.9%,较2021年第三季度下降约3.8%至增长约4.3%。

公司预计第四季度总收入在93.76亿元人民币(14.551亿美元)至101.056亿元人民币(15.684亿美元)之间,与2020年同期相比增长约41.2%至52.2%,与2021年第三季度相比下降约4.4%至增长约3.1%。